请输入网站标题

取消

清空记录

历史记录

清空记录

历史记录

leyucom乐鱼官网:2023饮料新品TOP 100盘点:COSTA咖世家、果子熟了、元气森林外,新品“尖子生”还有谁?

在风云变幻中,哪些品牌乘势而起,哪些品牌屹立不倒? 2023年作为消费市场回暖的第一年,各个品类内的产品创新与集团竞争也重新回到了“快车道”

2024-08-16 12:00:08

在风云变幻中,哪些品牌乘势而起,哪些品牌屹立不倒? 2023年作为消费市场回暖的第一年,各个品类内的产品创新与集团竞争也重新回到了“快车道”。饮料市场近一年的发展有什么产品上的创新与变化?在风云变幻中,哪些品牌乘势而起,哪些品牌屹立不倒?

基于马上赢线下零售监测网络中的数据,我们将在本周与下周,对饮料市场近一年(2022.12-2023.11)的新品表现情况和热点类目集团格局进行盘点。本周,我们将对2022年12月-2023年11月期间内上市的饮料新品SKU进行销售额排序,并取前100个SKU进行分类目,分市场份额,分产品特点的梳理与盘点。下周则会对热点类目的集团格局与类目亮点进行盘点。需要说明的是:盘点产品上新时间并不相同,因此盘点中上榜SKU存在上市时间长销售额高、上市时间短销售额低的客观情况,盘点更多希望将各类目中的新品SKU展示出来,不以产品间/类目间的实际销售情况与规模对比为目的;在榜单中,存在单一产品多条形码(69码)均上榜的情况,一品多码出现的原因可能是销售渠道、销售方式有不同等等....我们会将同产品名称、同规格但不同条形码的产品视为同一产品。因此,虽然拉取的Top100新品清单为100个SKU(条形码维度),但经去重、合并后实际参与本次盘点的产品共计94个;本次年终盘点所有数据均来自于马上赢线下零售监测网络,该网络目前覆盖业态包括大卖场、大超市、小超市、便利店、食杂店,并深度覆盖全国核心城市群,覆盖点位量总计超过6万个。目前,马上赢零售数据库中包含在售品牌超30万个,商品条码超过1400万个,年覆盖订单数超过50亿。 年度新品概况对于食品饮料来说,产品从上市到成为大单品可能有数年甚至数十年的发展历程要走,今日的类目、集团格局都由数年甚至数十年的积累沉淀而来,同样,今日的创新产品也都可能成为影响未来类目、集团格局的“新趋势”。 从各类目的上榜新品分布上来看,年度最火热的新品类目无疑是即饮茶。即饮茶以25款上榜产品的数量名列第一,意味着即饮茶无论是在产品创新数量上,还是创新产品的表现与活跃程度上,都处于绝对领先的位置。非冷藏即饮果汁、乳饮料处于第二梯队的位置,上榜产品数量为15、11款新品,创新产品较多、且有一定活跃程度。第三梯队由即饮咖啡、即饮奶茶、运动饮料、碳酸饮料类目组成,上榜新品数量在7、8左右。其余类目则在创新产品数量与新品活跃程度上表现较普通。

从各类目的上榜新品分布上来看,年度最火热的新品类目无疑是即饮茶。即饮茶以25款上榜产品的数量名列第一,意味着即饮茶无论是在产品创新数量上,还是创新产品的表现与活跃程度上,都处于绝对领先的位置。非冷藏即饮果汁、乳饮料处于第二梯队的位置,上榜产品数量为15、11款新品,创新产品较多、且有一定活跃程度。第三梯队由即饮咖啡、即饮奶茶、运动饮料、碳酸饮料类目组成,上榜新品数量在7、8左右。其余类目则在创新产品数量与新品活跃程度上表现较普通。 从规格维度看,在TOP100的新品中,400~555mL的SKU数量达到了总数一半,达到了47个,其中500mL占据了绝对优势。其次在100~360mL的小规格包装范畴内,有24个SKU,相对应的600~2300mL的大规格包装新品也有23个。尽管从数量上看,大小规格差异不大,但细看其分布则大有不同。由图可见,大规格的新品大部分均为1000mL,但小规格的规格集中度更低,仅250mL的变动范围内,竟有12种不同规格,相较于常规规格和大规格,小规格产品呈现出了更强多样性和可能性。

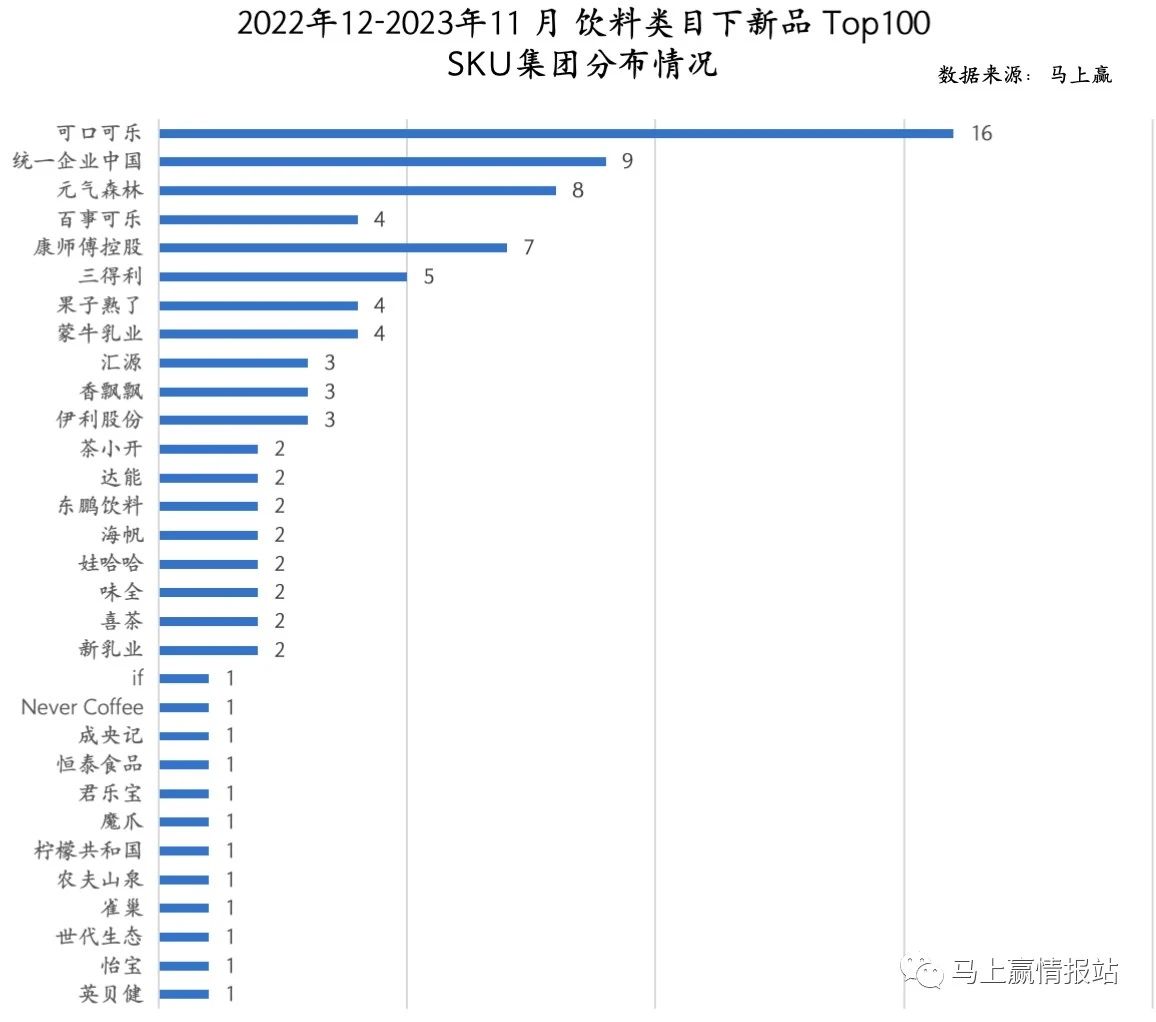

从规格维度看,在TOP100的新品中,400~555mL的SKU数量达到了总数一半,达到了47个,其中500mL占据了绝对优势。其次在100~360mL的小规格包装范畴内,有24个SKU,相对应的600~2300mL的大规格包装新品也有23个。尽管从数量上看,大小规格差异不大,但细看其分布则大有不同。由图可见,大规格的新品大部分均为1000mL,但小规格的规格集中度更低,仅250mL的变动范围内,竟有12种不同规格,相较于常规规格和大规格,小规格产品呈现出了更强多样性和可能性。  而以集团角度来看,可口可乐仍然保有优越的创新活力,近一年的时间成功推出了16款TOP100的新品,包括像COSTA咖世家这种取得优秀成绩的系列新品。统一、元气森林、百事可乐和康师傅等企业,在新品推出上持续发力,凭借着多赛道布局,也有不错表现。而if、英贝健等企业则依托单一产品的爆火顺利上榜。在 2023 年的饮品创新中,可以看到,规模以上创新对于传统饮料品牌意愿和吸引力更强,传统饮料品牌对于新陈代谢有自身的节奏,也有更加可行、稳定的机制。

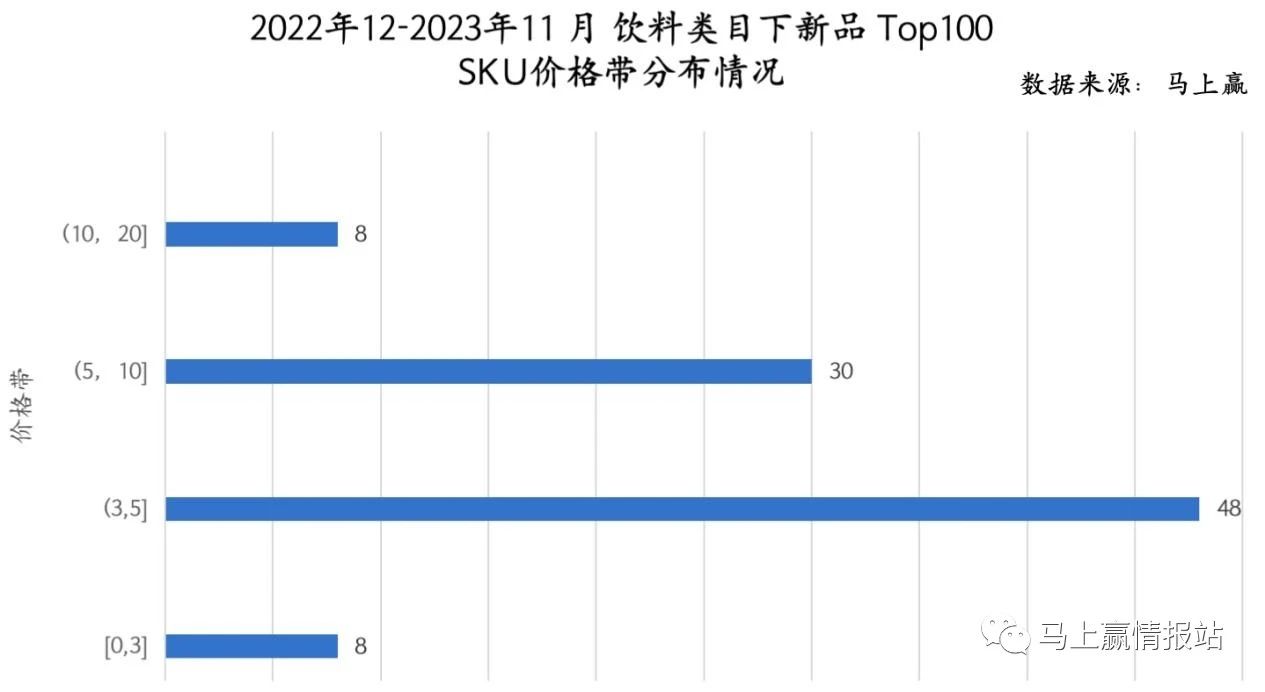

而以集团角度来看,可口可乐仍然保有优越的创新活力,近一年的时间成功推出了16款TOP100的新品,包括像COSTA咖世家这种取得优秀成绩的系列新品。统一、元气森林、百事可乐和康师傅等企业,在新品推出上持续发力,凭借着多赛道布局,也有不错表现。而if、英贝健等企业则依托单一产品的爆火顺利上榜。在 2023 年的饮品创新中,可以看到,规模以上创新对于传统饮料品牌意愿和吸引力更强,传统饮料品牌对于新陈代谢有自身的节奏,也有更加可行、稳定的机制。 从年度top100的新品价格带分布上来看,由于包含大规格产品,因此在5元以上的高价格带中依然有相当数量的产品。消费者对于饮料产品接纳的价格带还是在3-10元区间。相比前几年新消费浪潮下屡屡创新高的“高价产品”,2023年的高价产品更难跑出规模,10-20元价格带中上榜的新品只有8个,只占整体100个SKU的10%不到。同时,受限于原材料、劳动力成本以及渠道成本的上涨,在3元以下价格带的产品数量也只有8个,占比也不到10%。

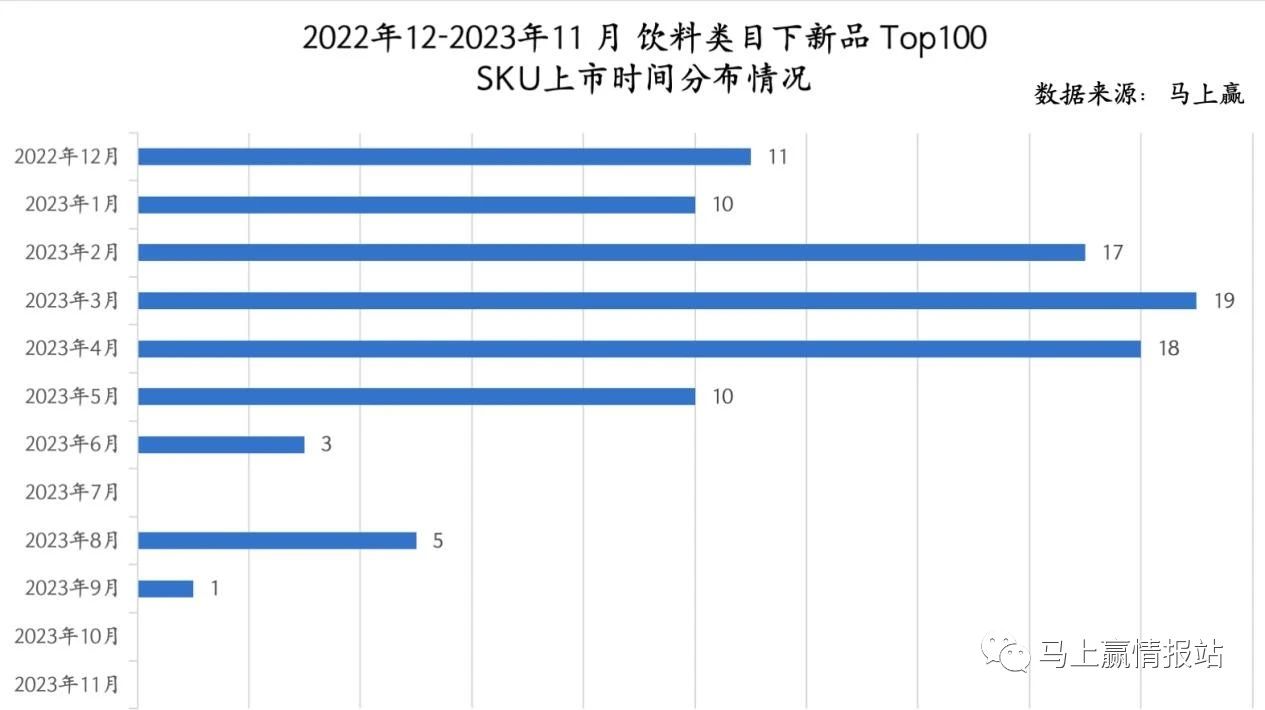

从年度top100的新品价格带分布上来看,由于包含大规格产品,因此在5元以上的高价格带中依然有相当数量的产品。消费者对于饮料产品接纳的价格带还是在3-10元区间。相比前几年新消费浪潮下屡屡创新高的“高价产品”,2023年的高价产品更难跑出规模,10-20元价格带中上榜的新品只有8个,只占整体100个SKU的10%不到。同时,受限于原材料、劳动力成本以及渠道成本的上涨,在3元以下价格带的产品数量也只有8个,占比也不到10%。 从年度top100的新品上市时间上看,大部分新品都选择了在上半年上市,并集中在2-4月之间,意图上更多是为了赶上即将到来的夏季,也是传统意义上的饮料销售旺季。在7月-11月,上新的产品大都为有较好热饮饮用特性的产品,例如即饮奶茶、适合热饮的茶与植物饮料、亚洲传统饮料、以及即饮咖啡等,为即将到来冬天的热饮零售市场做准备。第一梯队:即饮茶类目在年度新品第一梯队的即饮茶类目中,各家有成熟即饮茶产品的集团均有新品上榜。果子熟了、康师傅、统一三个集团在即饮茶方面的创新在今年都取得了较好的成绩,分别有4款产品进入榜单。果子熟了在即饮茶类目新品上榜集团中与康师傅、统一并列位于榜首,作为相对而言的“新锐”品牌,其显现出了在产品创新、产品运营上的实力,从一众传统玩家中脱颖而出实属不易。三得利有3款产品进入榜单,可口可乐、喜茶、茶小开、元气森林则分别有2款产品进入上榜产品清单中。

从年度top100的新品上市时间上看,大部分新品都选择了在上半年上市,并集中在2-4月之间,意图上更多是为了赶上即将到来的夏季,也是传统意义上的饮料销售旺季。在7月-11月,上新的产品大都为有较好热饮饮用特性的产品,例如即饮奶茶、适合热饮的茶与植物饮料、亚洲传统饮料、以及即饮咖啡等,为即将到来冬天的热饮零售市场做准备。第一梯队:即饮茶类目在年度新品第一梯队的即饮茶类目中,各家有成熟即饮茶产品的集团均有新品上榜。果子熟了、康师傅、统一三个集团在即饮茶方面的创新在今年都取得了较好的成绩,分别有4款产品进入榜单。果子熟了在即饮茶类目新品上榜集团中与康师傅、统一并列位于榜首,作为相对而言的“新锐”品牌,其显现出了在产品创新、产品运营上的实力,从一众传统玩家中脱颖而出实属不易。三得利有3款产品进入榜单,可口可乐、喜茶、茶小开、元气森林则分别有2款产品进入上榜产品清单中。  另一个可以看到的点是,虽然即饮茶中的无糖/无甜产品在今年风头最盛,可在新品上榜清单中依然有大量有糖产品,例如传统上较为成熟的柠檬茶、果茶等。无糖无甜产品盛行之下,有糖产品的改善也依然被消费者重视,被品牌关注。在未来无糖无甜即饮茶风潮趋于平缓后,传统冰红茶、果茶等高糖产品的改善或将成为类目未来的增长点之一。从新品份额上来看,上榜新品大都在2、3月份上市,并在夏季达到新品成长高峰。可以看到年度新品在即饮茶类目中的市场份额(总和)在6月饮料市场刚进入旺季时就稳定在5%左右,并一直持续到11月,新品整体的活跃程度较高,给类目整体带来了质量很好的“新鲜血液”。第二梯队:非冷藏即饮果汁、乳饮料类目在第二梯队中,首先也是今年的热点类目之一,非冷藏即饮果汁类目的新品上榜情况。从集团角度看,汇源在该类目的新品上榜数量最多,有三款产品上榜,均为100%的复合果汁类产品,且均为大规格产品。其次是有两款新品上榜的可口可乐、康师傅,康师傅凭借创新的维生素C概念产品柑橘C风暴的大规格和中规格上榜,可口可乐则是凭借果粒橙的新规格切分上榜,在规格上提供多样化选择也是消费者近年来的需求趋势之一。其次上榜集团包括海帆的复合果汁、IF的规格焕新椰子水、Never Coffee、统一的两款柠檬水,以及恒泰、怡宝的产品等。上周我们曾介绍过的英贝健西梅汁100ml则作为唯一一个西梅口味新品上榜。

另一个可以看到的点是,虽然即饮茶中的无糖/无甜产品在今年风头最盛,可在新品上榜清单中依然有大量有糖产品,例如传统上较为成熟的柠檬茶、果茶等。无糖无甜产品盛行之下,有糖产品的改善也依然被消费者重视,被品牌关注。在未来无糖无甜即饮茶风潮趋于平缓后,传统冰红茶、果茶等高糖产品的改善或将成为类目未来的增长点之一。从新品份额上来看,上榜新品大都在2、3月份上市,并在夏季达到新品成长高峰。可以看到年度新品在即饮茶类目中的市场份额(总和)在6月饮料市场刚进入旺季时就稳定在5%左右,并一直持续到11月,新品整体的活跃程度较高,给类目整体带来了质量很好的“新鲜血液”。第二梯队:非冷藏即饮果汁、乳饮料类目在第二梯队中,首先也是今年的热点类目之一,非冷藏即饮果汁类目的新品上榜情况。从集团角度看,汇源在该类目的新品上榜数量最多,有三款产品上榜,均为100%的复合果汁类产品,且均为大规格产品。其次是有两款新品上榜的可口可乐、康师傅,康师傅凭借创新的维生素C概念产品柑橘C风暴的大规格和中规格上榜,可口可乐则是凭借果粒橙的新规格切分上榜,在规格上提供多样化选择也是消费者近年来的需求趋势之一。其次上榜集团包括海帆的复合果汁、IF的规格焕新椰子水、Never Coffee、统一的两款柠檬水,以及恒泰、怡宝的产品等。上周我们曾介绍过的英贝健西梅汁100ml则作为唯一一个西梅口味新品上榜。

从新品占有类目的市场份额上看,乳饮料类目的新品市场份额整体占比较低,三四月新品上市集中启动后,五月的峰值也不足2%,类目整体创新氛围不浓,传统产品占有格局较稳固。

第三梯队:即饮咖啡、即饮奶茶、运动饮料、碳酸饮料类目相比第二梯队的各类目,第三梯队的即饮咖啡、即饮奶茶、运动饮料上榜新品数量大都在6-7个产品。在即饮咖啡类目中,可口可乐今年的COSTA咖世家系列产品取得了非常好的表现,该系列产品在中国区取得的优秀成绩曾被可口可乐公司CEO在今年第三季度财报业绩会议上“点名表扬”,从新品数据上看确实所言非虚。在即饮咖啡类目上榜的七款新品中,有五款产品来自可口可乐咖世家系列,产品类型为拿铁和摩卡,包括低糖款和常规款产品,亦包含坚果、椰子、香草等组成的混合口味。除咖世家系列外,雀巢、味全分别有一款产品上榜。

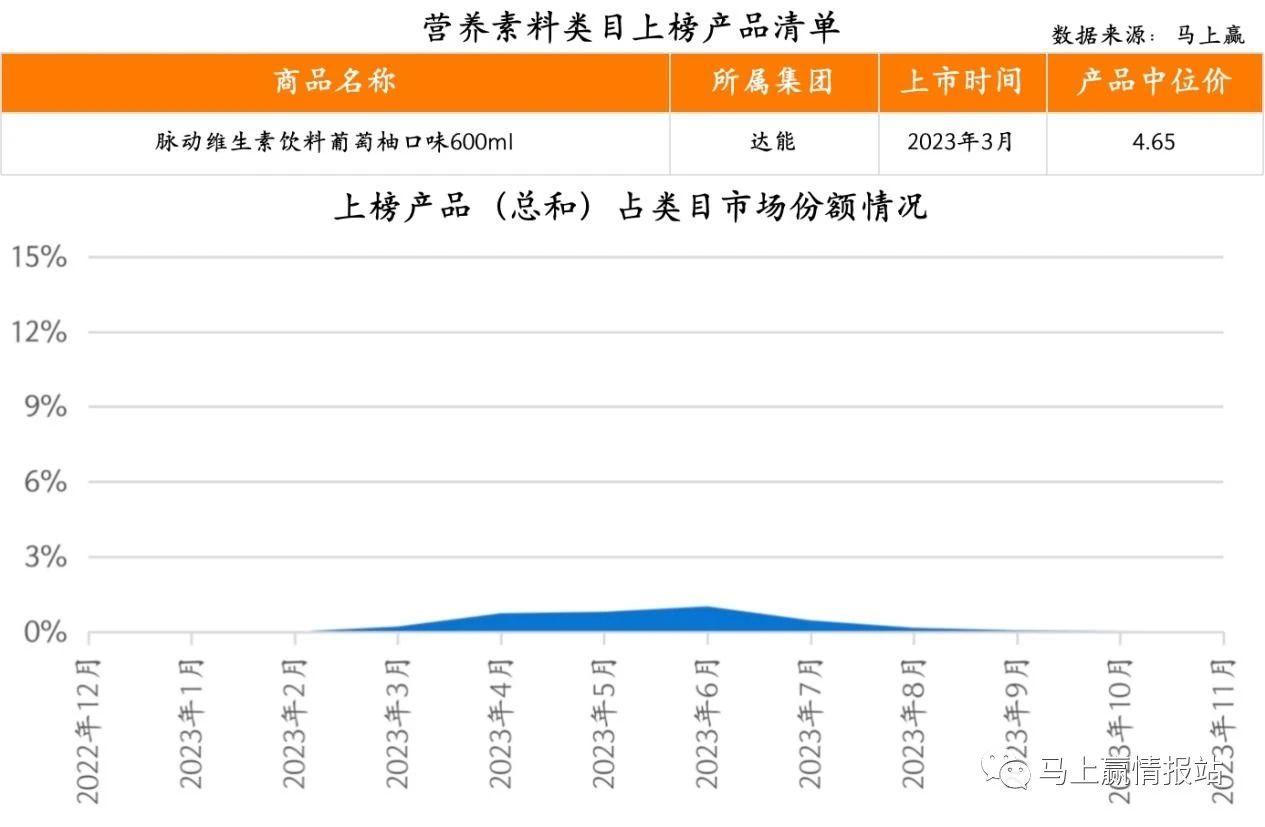

新品在类目市场份额占比上,与即饮咖啡类似,即饮奶茶类目的新品在夏季基本维持在2%左右的新品市场份额占比,且由于热饮适配性的原因,在9月起迎来了快速的增长。截止2023年11月,新品所占类目的市场份额已达到9%左右,在类目中已经形成了一定的规模,对类目的传统格局也形成了一些改变,让人期待新品在今年冬天后续几个月的表现情况。在运动饮料类目中,最火的概念依然是电解质产品,上榜产品也基本为电解质概念相关产品。其中,东鹏、三得利各有两款产品上榜,分别是东鹏今年新推出的电解质饮料系列产品东鹏补水啦,以及三得利的水漾力电解质系列产品;佳得乐、海之言则是两款1L装的大规格产品上榜。相比之下,脉动的电解质饮料在今年推出后,市场反馈比较一般,上榜产品也只有西柚口味一个口味的电解质运动饮料产品。

新品在类目市场份额占比上,与即饮咖啡类似,即饮奶茶类目的新品在夏季基本维持在2%左右的新品市场份额占比,且由于热饮适配性的原因,在9月起迎来了快速的增长。截止2023年11月,新品所占类目的市场份额已达到9%左右,在类目中已经形成了一定的规模,对类目的传统格局也形成了一些改变,让人期待新品在今年冬天后续几个月的表现情况。在运动饮料类目中,最火的概念依然是电解质产品,上榜产品也基本为电解质概念相关产品。其中,东鹏、三得利各有两款产品上榜,分别是东鹏今年新推出的电解质饮料系列产品东鹏补水啦,以及三得利的水漾力电解质系列产品;佳得乐、海之言则是两款1L装的大规格产品上榜。相比之下,脉动的电解质饮料在今年推出后,市场反馈比较一般,上榜产品也只有西柚口味一个口味的电解质运动饮料产品。 在上榜新品占据类目的市场份额上,新品从2、3月左右启动,在4-8月的夏季中得到了一个长足的增长,并在9月达到了6%以上市场份额的峰值。值得注意的是,9月-11月,新品的份额并没有显著的下降,可见在运动饮料中,以电解质概念为主的类目新品的功效功能性心智越来越强,受到季节的影响也低于传统的夏季冰饮。在碳酸饮料类目上榜新品中,两乐依然在上榜新品数量上占据绝对优势,分别各有三款产品上榜。其中可口可乐以草莓味、英雄联盟联名限定口味、以及雪碧的1982复古口味上榜,均为传统可乐、雪碧产品线的新口味延伸。百事则是以今年新上市的无糖产品线“生可乐”系列,以及传统可乐的900ml大规格产品上榜。另一个上榜的是归属于元气森林集团的MAXX超碳酸饮料,这款产品以超刺激、超冰感为核心卖点,在较为传统、固化的碳酸饮料类目中占据了一席之地。

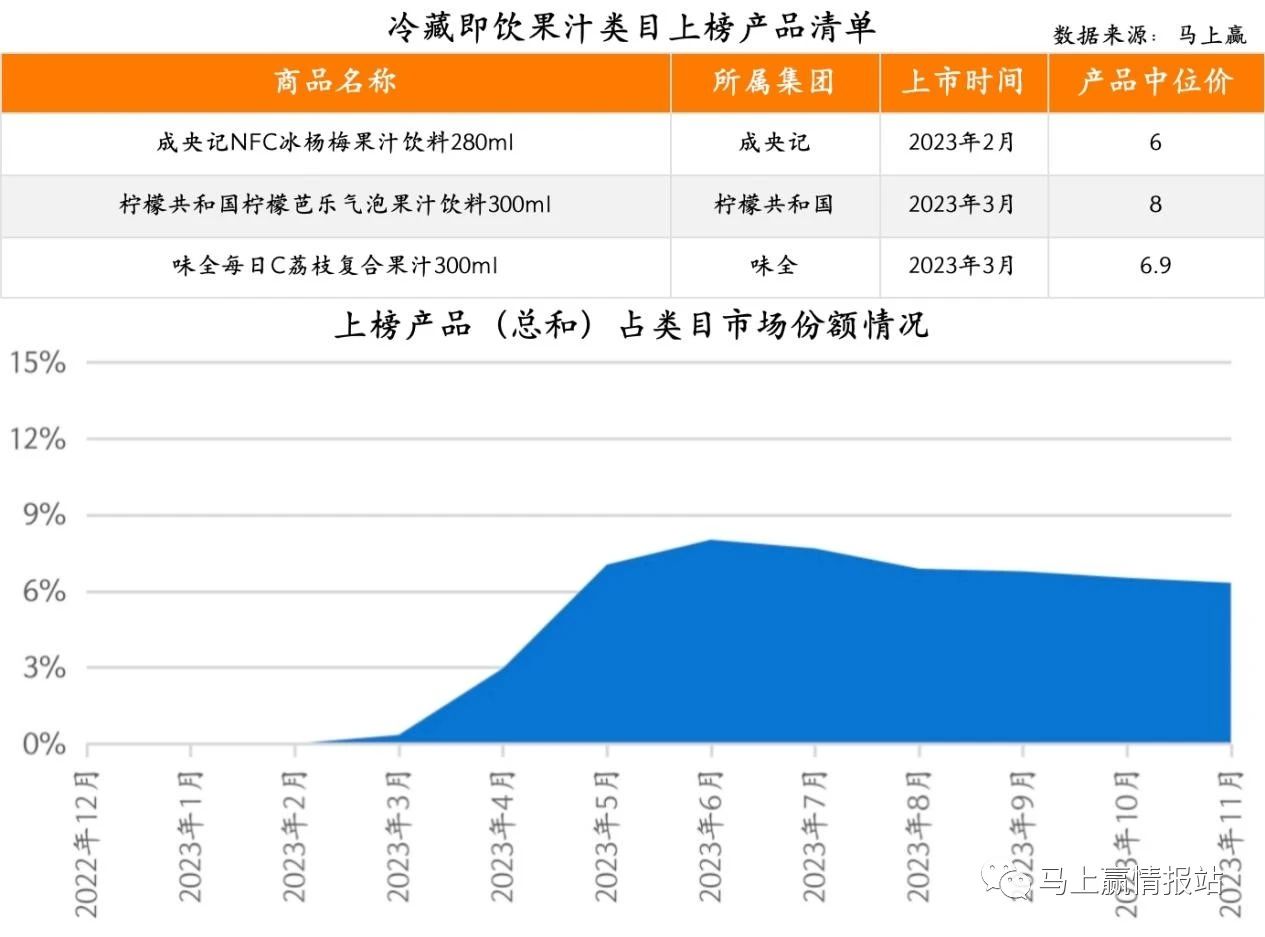

在上榜新品占据类目的市场份额上,新品从2、3月左右启动,在4-8月的夏季中得到了一个长足的增长,并在9月达到了6%以上市场份额的峰值。值得注意的是,9月-11月,新品的份额并没有显著的下降,可见在运动饮料中,以电解质概念为主的类目新品的功效功能性心智越来越强,受到季节的影响也低于传统的夏季冰饮。在碳酸饮料类目上榜新品中,两乐依然在上榜新品数量上占据绝对优势,分别各有三款产品上榜。其中可口可乐以草莓味、英雄联盟联名限定口味、以及雪碧的1982复古口味上榜,均为传统可乐、雪碧产品线的新口味延伸。百事则是以今年新上市的无糖产品线“生可乐”系列,以及传统可乐的900ml大规格产品上榜。另一个上榜的是归属于元气森林集团的MAXX超碳酸饮料,这款产品以超刺激、超冰感为核心卖点,在较为传统、固化的碳酸饮料类目中占据了一席之地。  从新品占有类目的市场份额上看,新品集中上市时间为5-6月,峰值不足2%,整体类目格局较为传统,固化,新品成长空间不大。其他类目:亚洲传统饮料、冷藏即饮果汁、气泡水、能量饮料、豆奶、乳酸菌饮料、营养素饮料及其他不同于前面第一、第二、第三梯队中较为蓬勃的新品。在冷藏即饮果汁类目、气泡水类目、豆奶类目、亚洲传统饮料类目中,新品基本都基于旧有产品的局部创新,或还处于较早期的阶段。虽然新品在类目中的占比都获得了峰值3%-15%的类目占比,但是首先几个类目中进入top100的sku数量较少,基本只有1-4款;其次,基本为旧有产品的规格或口味上的延展,基本没有各集团在新产品线或新功能点方面上的布局;

从新品占有类目的市场份额上看,新品集中上市时间为5-6月,峰值不足2%,整体类目格局较为传统,固化,新品成长空间不大。其他类目:亚洲传统饮料、冷藏即饮果汁、气泡水、能量饮料、豆奶、乳酸菌饮料、营养素饮料及其他不同于前面第一、第二、第三梯队中较为蓬勃的新品。在冷藏即饮果汁类目、气泡水类目、豆奶类目、亚洲传统饮料类目中,新品基本都基于旧有产品的局部创新,或还处于较早期的阶段。虽然新品在类目中的占比都获得了峰值3%-15%的类目占比,但是首先几个类目中进入top100的sku数量较少,基本只有1-4款;其次,基本为旧有产品的规格或口味上的延展,基本没有各集团在新产品线或新功能点方面上的布局;

通过几个类目的新品情况可以看到,柠檬共和国在果汁+气泡的冷藏即饮果汁产品形态上的创新,在产品上市后取得了较好的成绩。元气森林的柠檬味气泡水作为其大单品气泡水的最新口味延伸,上市后也有很不错的表现,与美汁源的柠檬味气泡产品一起在类目内取得了峰值近15%的好成绩,并有较好的持续性。另一个值得关注的点是元气森林今年在亚洲传统饮料类目中,以红豆、红枣、薏米、枸杞等植物概念为原料核心进行创新的元气自在水系列产品,由于其还具有一定的热饮适配性,因此在9月-11月依然推动新品份额在类目中的占比处于上涨通道中。在能量饮料、乳酸菌饮料、营养素饮料几个类目中,年度内均未跑出成规模的新品,几个类目新品上榜数量均为1-2款,整体上榜的新品数量很少;另一方面,新品在年内的表现也均较为平稳,几款新品在所在类目中的市场份额占比峰值均在1%左右,对类目格局的影响很小;

通过几个类目的新品情况可以看到,柠檬共和国在果汁+气泡的冷藏即饮果汁产品形态上的创新,在产品上市后取得了较好的成绩。元气森林的柠檬味气泡水作为其大单品气泡水的最新口味延伸,上市后也有很不错的表现,与美汁源的柠檬味气泡产品一起在类目内取得了峰值近15%的好成绩,并有较好的持续性。另一个值得关注的点是元气森林今年在亚洲传统饮料类目中,以红豆、红枣、薏米、枸杞等植物概念为原料核心进行创新的元气自在水系列产品,由于其还具有一定的热饮适配性,因此在9月-11月依然推动新品份额在类目中的占比处于上涨通道中。在能量饮料、乳酸菌饮料、营养素饮料几个类目中,年度内均未跑出成规模的新品,几个类目新品上榜数量均为1-2款,整体上榜的新品数量很少;另一方面,新品在年内的表现也均较为平稳,几款新品在所在类目中的市场份额占比峰值均在1%左右,对类目格局的影响很小;

Leyu·乐鱼(中国)体育官方网站!

Leyu·乐鱼(中国)体育官方网站!

相关产品

选择区号

浏览器自带分享功能也很好用哦~

浏览器自带分享功能也很好用哦~